Une année dynamique avec un ralentissement des prix à l’horizon

Sommaire

Le ralentissement des prix se confirme au T4

Le ralentissement de la hausse des prix observé depuis plusieurs mois dans notre pays tend à se confirmer au 4e trimestre 2022. Au niveau national, on enregistre une augmentation des prix de 0,8% depuis le 1er octobre dans un marché qui semble peu à peu s’essouffler. D’une part, ce ralentissement du marché est relativement logique après la longue période de surchauffe post-covid. D’autre part, cette stagnation peut également s’expliquer par le contexte saisonnier. En effet, la fin de l’année fait traditionnellement partie des périodes les moins actives pour le marché immobilier avec l’été. Si l’on prend l’année 2021, la variation était de +1,9% au T1, +1,5% au T2, +0,7% au T3 contre seulement +0,5% au T4. L’année 2022 ne fait donc pas figure d’exception avec +1,9% au T1, +1,7% au T2, +1,1% au T3 et +0,8% au T4.

Au niveau des provinces, Namur (+1,8%) et Liège (+1,3%) ont connu les progressions les plus rapides au T4. En opposition, on remarque que le Luxembourg (-0,8%) et le Brabant flamand (-0,2%) ont enregistré une diminution des prix. Le mécanisme de stabilisation des prix est aussi visible à Bruxelles, qui connaît une timide augmentation de +0.5% sur les trois derniers mois. Au mois de décembre, la capitale de l’Europe a même recensé une stagnation des prix de la brique (0%). En ce qui concerne les grandes villes belges*, c’est à Ostende et Louvain que le ralentissement est le plus remarquable (respectivement -1,6% et -0,2% au dernier trimestre). À noter que ce phénomène de ralentissement ne semble pas avoir d’emprise sur la ville de Bruges, dont les prix ont continué de grimper de +2% au dernier trimestre.

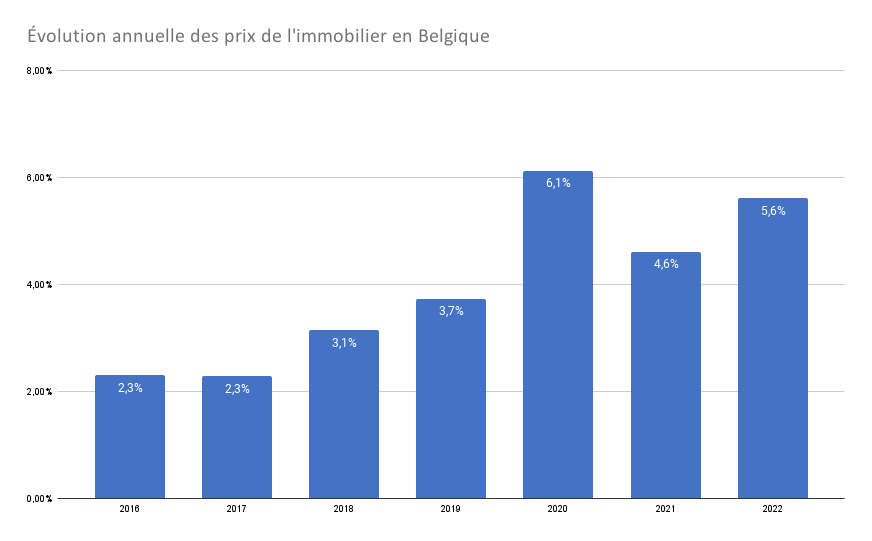

Nette progression des prix en 2022

Dans l’ensemble, les prix de l’immobilier ont enregistré une progression importante au cours de l’année 2022 (+5,6%), malgré un contexte économique et géopolitique compliqué. Cette nette augmentation en fait l’année la plus dynamique en termes immobiliers depuis 2015, juste derrière 2020 (+6,1%). En comparaison, les prix de la brique s’étaient appréciés de +4,6% en 2021. L’année 2022 s’inscrit donc déjà comme une année très énergique, et ce malgré le ralentissement des prix que l’on remarque en cette fin d’année.

Au regard des chiffres, on observe toujours une géographie immobilière post-covid, avec un intérêt notable pour les zones rurales. Tandis que la Wallonie continue de tirer les prix vers le haut avec une augmentation de +5,9% en 2022, la Flandre signe une nette progression et se positionne juste derrière (+5,6%). Bruxelles, de son côté, ne fait plus figure de locomotive comme c’était le cas avant la crise sanitaire. La capitale, en proie à une stabilisation plus rapide des prix de la brique, arrive en fin de ce classement des régions (+4,6%). Autre fait marquant, l’augmentation du prix des appartements (+5,3%), dont la progression a nettement rattrapé celle des maisons (+5,7%) en 2022. Un resserrement qui marque la fin du véritable boom des maisons survenu suite aux confinements et à un besoin accru d’espace.

Si l’on s’intéresse aux variations provinciales, on constate que le classement est mené par le Limbourg (+7,3%), suivi de près du Luxembourg (+7%). Au niveau des grandes villes, Mons a démontré la plus grande progression des prix (+8,4%), suivie de Bruges et Hasselt avec une augmentation similaire de 7,3% sur l’ensemble de l’année 2022. Dans le milieu du tableau, on retrouve notamment Namur (+6,9%), Liège et Anvers (+6,1%) ou encore Gand (+6%). Enfin, la ville d’Ostende ferme ce classement avec une hausse des prix de +3,1% en 2022, suivie par Mechelen (4,4%) et Bruxelles (4,6%) en 2022.

Un pouvoir d’achat immobilier en baisse, mais…

Dans l’ensemble, le marché immobilier s’est très bien porté en 2022. Néanmoins, la situation n’est plus la même avec l’augmentation des taux d’intérêt, qui ont plus que doublé en Belgique (de 1,4% en janvier à 3,3% en décembre 2022). Un élément qui change la donne : conjuguée à l’augmentation rapide des prix, cette évolution des taux est en train de peu à peu grignoter le pouvoir d’achat immobilier des Belges. En effet, sur les 12 derniers mois, un ménage moyen a perdu 16% de sa capacité d’emprunt et peut désormais se permettre une habitation de 83 m² seulement, contre 105 m² au début de l’année. Un niveau largement en-dessous de la moyenne historique du pouvoir d’achat immobilier, calculée par Immoweb à 102 m².

Cependant, le pouvoir d’achat immobilier des ménages devrait bientôt retrouver quelques couleurs. En effet, le mécanisme d’indexation automatique des salaires va en principe restaurer aux ménages une partie de leur pouvoir d’achat perdu. De ce fait, une majoration des salaires anticipée à environ 10% en janvier pour la majorité des Belges devrait faire remonter le pouvoir d’achat à 92 m² (soit un gain de 9 m² par rapport au niveau actuel). Bien que cette indexation soulagera partiellement les ménages dans les mois à venir, la variation future de notre pouvoir d’achat immobilier restera étroitement liée à l’évolution des taux d’intérêt et des prix du marché de l’immobilier.

Sauter le pas… ou pas ?

Les prix de la pierre sont au plus haut sur l’ensemble du territoire belge et les taux d’emprunt ont augmenté de manière significative ces derniers mois. La question d’entrer sur le marché aujourd’hui est plus que légitime : vaut-il mieux attendre la baisse des prix future quitte à devoir supporter en contrepartie une hausse des taux d’emprunt ? Aux acquéreurs qui veulent sécuriser leur pouvoir d’achat, attendre plus longtemps peut mettre en risque la capacité de rentrer sur le marché, à moins de modifier profondément leur projet ou la structure de leur financement.

La hausse de taux d’intérêt entamée par la BCE depuis quelques mois se poursuit, ce qui se fera ressentir sur les taux d’emprunt immobilier dans les semaines à venir. Bien que l’indexation des salaires devrait augmenter la capacité d’emprunt des ménages à court terme en soutenant partiellement la machine immobilière, elle ne sera pas suffisante pour compenser totalement la hausse des taux d’intérêt. Et même si nous assistons actuellement à une stabilisation des prix, une forte baisse (autour de 7%) serait encore nécessaire pour compenser la perte du budget des ménages, ce qui reste largement incertain.

Sur le long terme, les acquéreurs qui en ont les moyens ont tout intérêt à sauter le pas. Car continuer d’attendre implique aussi de payer un loyer au lieu de rembourser un prêt hypothécaire. À long terme, il reste toujours plus intéressant financièrement d’acheter sa résidence principale que de rester locataire. De plus, ces loyers peuvent être soumis aux indexations, ce qui rend l’attente encore plus coûteuse. Cependant, les acquéreurs doivent être conscients que l’engagement qu’ils prennent en devenant propriétaires est plus fort qu’il y a quelques années. Le coût du crédit nettement en hausse fait qu’aujourd’hui, il est nécessaire d’attendre une période plus longue pour que l’achat soit intéressant face à la location.

Toutefois, il y a quelques bonnes nouvelles pour ceux qui souhaitent acquérir un bien. La dégradation du pouvoir d’achat impacte lourdement la demande immobilière. Résultat, le rapport de force entre acheteurs et vendeurs s’est nettement inversé en faveur des acheteurs. Ces derniers ne doivent donc plus hésiter à négocier le prix des biens, qui ont du mal à trouver preneur. En outre, malgré la hausse des taux d’intérêt actuelle, les conditions de crédit changeront probablement en faveur des acquéreurs suite à la stabilisation de l’inflation qui arrivera bien tôt ou tard. Même si la temporalité du changement est impossible à prévoir, les propriétaires auront toujours la possibilité de négocier leurs prêts en cours afin de profiter d’une éventuelle baisse de taux dans le futur.

Méthodologie

Le Pouvoir d’Achat immobilier désigne le nombre de mètres carrés que peut acquérir un ménage belge disposant d’un revenu moyen de la commune** par le biais du crédit immobilier (hors apport personnel). La capacité d’endettement a été calculée avec un taux d’effort de 35% du revenu net imposable (Statbel 2019***) sur une durée de 20 ans à un taux d’emprunt moyen selon Immotheker Finotheker. Le pouvoir d’achat est calculé à l’aide des prix de l’immobilier du marché d’Immoweb au 1er janvier 2023.

*Les grandes villes correspondent aux arrondissements administratifs.

** Le revenu moyen de la commune a été normalisé afin d’éliminer les effets de différence en nombre de personnes par déclaration.

***Les revenus de 2019 ont été ajustés par l’inflation annuelle (décembre 2019 à décembre 2021) afin d’estimer les revenus en 2022. Pour les revenus après indexation nous avons ajusté les revenus en 2022 avec une inflation supposée de 10%.