Vastgoedkoopkracht van Belgische huishoudens duikt onder het historisch gemiddelde

Inhoudstafel

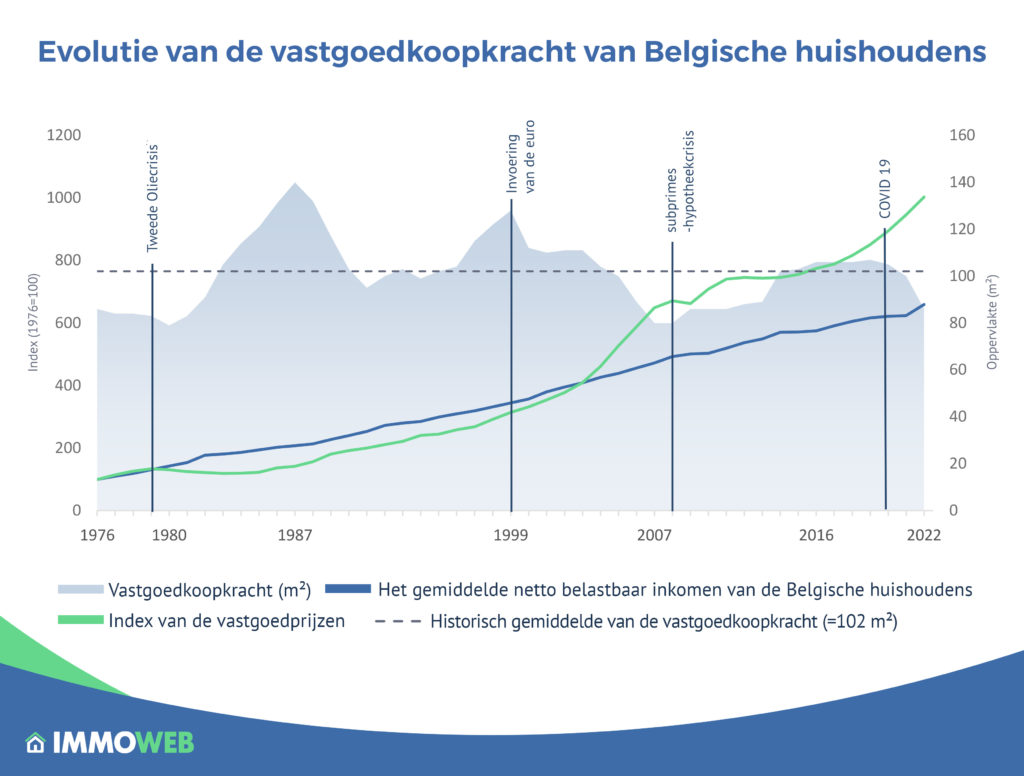

In zijn jongste Prijsmeter komt Immoweb tot een alarmerende vaststelling: de vastgoedkoopkracht van de Belgische huishoudens smelt weg als sneeuw voor de zon. Op 9 maanden tijd verloren we niet minder dan 13 % van onze leencapaciteit. In combinatie met de snelle stijging van de vastgoedprijzen tijdens de voorbije jaren weegt de huidige verhoging van de rentevoeten zwaar op het budget van de gezinnen. Onze vastgoedkoopkracht bedraagt op dit moment 85 m², maar dat was niet altijd zo. Voor deze terugblik analyseerden we de voorbije 45 jaar om het historisch gemiddelde van de vastgoedkoopkracht in België te definiëren.

Volgens berekeningen van Immoweb bedraagt het historisch gemiddelde van de vastgoedkoopkracht in België 102 m².

Jaren 80 en 90: historisch hoge rentevoeten

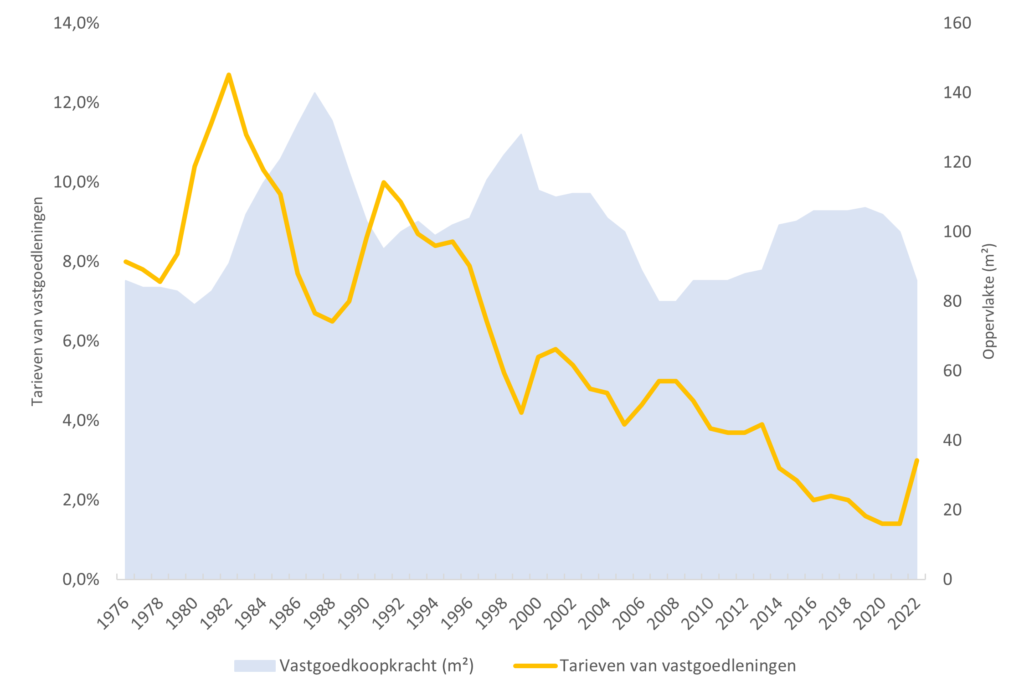

1980 was een triest recordjaar voor de vastgoedkoopkracht. In die periode kreeg de wereldwijde economie zware klappen te verwerken als gevolg van de twee Oliecrisissen. De rentevoeten waren op dat moment al hoog, maar in een context van galopperende inflatie bleven de banken ze jaar na jaar optrekken (tot 12,7% in 1982). In 1980 bereikte de vastgoedkoopkracht in België daardoor een historisch dieptepunt: 79 m².

De daarop volgende daling van de rentevoeten en het accommoderende monetaire beleid wierpen al gauw hun vruchten af, want tussen 1980 en 1987 won de Belgische huishouden in hoog tempo 61 m² aan vastgoedkoopkracht bij. De vastgoedprijzen zelf daalden tussen 1979 en 1983 zelfs met 11,3%, een fenomeen dat zich in ons land sindsdien overigens nooit meer voorgedaan heeft. In 1987 bereikte de vastgoedkoopkracht in België een historische recordhoogte: 140 m², d.w.z. 38 m² boven het historisch gemiddelde. De toestand verslechterde echter al gauw onder invloed van de geleidelijke stijging van de vastgoedprijzen (+28%) en de rentevoeten (+3,5 procentpunten) tussen 1988 en 1991.

De jaren 90 werden gekenmerkt door een alweer stijgende vastgoedkoopkracht dankzij de kredietrente die in de loop van deze periode sterk daalde (van 10 % in 1991 tot 4,2 % in 1999). De prijzen (+57 %) en de inkomens (+36 %) gingen in deze zelfde periode de hoogte in. De daling van de rentevoeten (en de stijging van de inkomens) bood gezinnen ruimschoots compensatie voor de hogere prijzen. Zij kregen er niet minder dan 33 m² bij en kwamen uit bij een vastgoedkoopkracht van 128 m². Dit bleef echter niet duren.

Van 1999 tot 2007: eerste tekenen van de crisis

Het begin van de jaren 2000 werd gekenmerkt door een fikse stijging van de vastgoedprijzen, die in nauwelijks 8 jaar tijd verdubbelden (+107 %). De verklaring hiervoor ligt bij de kredietvoorwaarden en de zeer gunstige economische context, waardoor de vraag naar vastgoed explodeerde. De Belg moest in deze periode gemiddeld 48 m² aan vastgoedkoopkracht inleveren. Aan de vooravond van de subprimes-hypotheekcrisis had de vastgoedkoopkracht dus al een stevige knauw gekregen. Het bewijs: in 2007 bedroeg de vastgoedkoopkracht nog maar 80 m², slechts 1 m² meer dus dan het historisch laagterecord uit 1980.

Van 2008 tot 2016: de subprimes-hypotheekcrisis en de daaropvolgende recessie

In 2008 werd Europa midscheeps getroffen door de financiële crisis die in de Verenigde Staten ontstond. Deze crisis maakte tijdelijk een einde aan de sterke stijging van de vastgoedprijzen in België, die op 1 jaar tijd zelfs met 1 % daalden. Als gevolg daarvan zag de Belg zijn vastgoedkoopkracht voor het eerst sinds het begin van de jaren 2000 lichtjes stijgen.

Tussen 2009 en 2015 kende de markt een matige stijging van de vastgoedprijzen (+14 % in 6 jaar tijd). De subprimes-hypotheekcrisis en de staatsschuld in de eurozone schudden de markt flink door elkaar en veroorzaakten een significante verslechtering van de economie. Bovendien kenden de banken drastisch minder kredieten toe. Het kostte de economie tijd om te herstellen, ondanks het accommoderende monetaire beleid van de Centrale Europese Bank die de rentevoeten vanaf 2014 begon te verlagen. Deze sterke daling van de rentevoeten (van 4,5 % in 2009 tot 2,0 % in 2016) compenseerde ruimschoots de matige stijging van de prijzen en deed de vastgoedkoopkracht van de gezinnen stijgen tot boven het historisch gemiddelde van 102 m².

Verband tussen kredietrente en vastgoedkoopkracht

2016 tot 2022: historisch lage rentevoeten

Vanaf 2016 veerde de economie weer op en bleven de rentevoeten dalen, waardoor de vastgoedprijzen sneller gingen stijgen (+13 % in 4 jaar tijd). In 2017 zat de werkloosheid in België opnieuw op het niveau van vóór de crisis (7 %), wat wees op een relance van de economie. Een onverwachte spelbreker – corona – zorgde echter voor een nieuwe scherpe stijging van de prijzen die niet langer kon worden gecompenseerd door de historisch lage rentevoeten. In de vastgoedsector zorgden de coronacrisis en de opeenvolgende lockdowns voor nieuwe voorkeuren die de geografische logica op zijn kop zetten en een exodus vanuit de grote steden naar het platteland op gang brachten. In deze omstandigheden ontstond een nieuwe marktdynamiek die de vastgoedprijzen de hoogte injoeg (+11 % in 2 jaar tijd).

De verhoging van de rentevoeten die inmiddels door de centrale banken ingezet is, dreigt zich nu door te zetten. Ondanks de stabilisering van de prijzen die we beginnen te zien, zouden dergelijke opeenvolgende verhogingen de vastgoedkoopkracht van de Belg verder kunnen uithollen. Toch zouden gezinnen weldra een nieuwe financiële adem kunnen vinden dankzij het mechanisme van de loonindexering dat de stijgende kosten van het levensonderhoud minstens deels zou moeten compenseren. Maar zal dit volstaan? Zal de vastgoedkoopkracht van de Belg opnieuw stijgen tot het historisch gemiddelde? Of zet de duizelingwekkende daling zich door tot onder het historisch laagste peil van 79 m²? Het is in ieder geval een cruciaal element waar de Belg voortaan rekening mee zal moeten houden bij zijn vastgoedplannen.

Alles weten over de vastgoedkoopkracht van de Belgen?

Download onze volledige analyse in PDF formaat.

Methodologie

Met de vastgoedkoopkracht van de Belgen wordt verwezen naar het aantal vierkante meter dat een Belgisch huishouden met een gemiddeld inkomen kan verwerven met een hypotheeklening (de eigen bijdrage niet meegerekend). De leencapaciteit werd berekend met een schuldgraad van 35 % over een periode van 20 jaar. De vastgoedkoopkracht wordt berekend met behulp van de vastgoedprijzen op de markt van Immoweb op 1 oktober 2022. Alle gebruikte componenten (vastgoedprijs, inkomen en rente) worden voor de voorgaande jaren bijgewerkt.

Bronnen

- Inkomen: Gemiddeld netto belastbaar jaarinkomen per aangifte (Statbel op basis van FOD Financiën). [1]

- Rente: Rente volgens Immotheker Finotheker op 1 oktober 2022 (vaste rente op 20 jaar en een quotiteit tussen 0-80) sinds 2020. De reeks werd tot in 2003 verlengd aan de hand van de rente van de Nationale Bank van België (nieuwe contracten voor hypotheekleningen van huishoudens met een initiële rentevaste periode van meer dan 10 jaar). Vóór 2003 werd de reeks verlengd aan de hand van de evolutie van de hypotheekrente van de Algemene Spaar- en Lijfrentekas (ASLK) (nu BNP-Paribas Fortis).

- Vastgoedprijs: Prijs en Vastgoedprijsindex van Immoweb 2011-2022. Daarna evolutie van de vastgoedprijzen tussen 1976-2010 (Statbel, vastgoedcijfers op basis van het kadastraal plan).

[1] De inkomens van 2019 werden aan de hand van de jaarlijkse inflatie aangepast (december 2018 tot december 2021) om de inkomens voor de jaren 2020-2022 te kunnen inschatten.